去年の経産省の2000万円レポートは世の中に衝撃を与えました。

いきなり2000万円足りないと言われても、何から始めるのか不安になる人は多いと思います。

さらに3月に入ってからのコロナウィルスで株式市場も大きく様変わりしました。

市場はいずれ回復するとは思いますが、今のタイミングで始めるのは勇気が入りますね。

今回紹介するWeathnaviは、そんな初めての方によいサービスです。

目次

資産運用がなぜ必要か?

冒頭にもお伝えした経産省のレポートは大きな反響を及ぼしました。

内容は、4月15日に開かれた産業構造審議会の「2050経済社会構造部会」で2895万円不足するというものでした。

老後の期間が20年から30年に延びるため1000万円増えるためということです。

P24となります。

現在は銀行に預けていても利息がほとんどない時代です。

親の世代だと定期預金で数%の利率があったとか。いい時代があったもんだと思いますが、昔を懐かしんでいても仕方ないのですね。

時間を味方につける複利という考え方

投資を行っていくには、複利という考え方が必要になってきます。

複利とは利子にさらに利子がついていくことです。

再投資をしていくことによって雪だるま式に資産が積み上がっていくことになります。

必要なことは「時間」となります。若いときから投資を行うほうが良い。というのはこれが理由です。

30歳から初めて2000万円を獲得するためには

毎月27000円積み立てて、年率5パーセントが必要となります。

複利計算をするにはこのサイトがオススメです。

リスクをとるということ

さて現在の株式、債券、銀行の予定利率を比較してみました。

株式のほうが利率は高いですが、元本保証がなく最悪紙くずになるリスクは存在します。

| 商品 | 銀行(定期預金) | 国債(日本、アメリカ) | 株式(アメリカ株) |

|---|---|---|---|

| 利率 | 0.001〜0.01 | 0.05〜3 | 3〜10 |

| 満期 | あり | あり | なし |

| 元本保証 | あり | あり(デフォルトしなければ) | なし |

リスクと聞くと過度に心配して行動できない人がいます。

リスクとは変動要素のことです。

悪い方向だけでなく良い方向に触れることもリスクということを理解していない人が意外に多いです。

先の表で利率が高いということはゼロになる可能性もありますが大儲けする可能性もあります。

大切なのは、各人が許容できるリスクを正しく認識してリターンを獲得するために選択してもらうことです。

最悪ゼロとなってもいい余剰資金で行うことが重要であり、生活費も含めて投資することはおすすめしないです。

ありえないと思うことも発生するのが現在です。

コロナウィルスや福島原発など起こる前は想像していなかったことが起こることを理解するには、ブラックスワンがオススメです。

投資の勉強ってどうやるの

投資に限らず、勉強する一番のコツは「実践する」ことです。

書籍で学ぶのも良いのですが、少額から「実践」してみることが一番の勉強となります。

投資を初めてみるのにWeathNavi

一方で実践するべきと言いながら、いきなり投資を始めるのは心理的にハードルが高いですよね。

そこで今回紹介するWeathNaviの出番となります。

ポイントはロボットが取引を実施

WelthNaviの一番のポイントはロボットがアドバイスを行い、さらに自動で売買まで実施してくれることです。

取引コストがほとんどかからない

以下のコストがかかりません。投資を始めていくとわかりますが手数料のコストが収益には大きなインパクトになります。手数料は少ないほうが良いことになります。

- 取引にかかる売買手数料

- 入出金手数料が不要

リバランスもロボットが自動で

投資期間が長くなってくると、自分の資産バランスが変わってきます。

そのバランスを修正するのがリバランスとなります。

リバランスも自動でロボットが実施してくれます。

さらに売買にかかった各種手数料も発生しないです。これは嬉しいポイントです。

Wealth Naviの収益は?

取引コストがかかっていないとどこで収益を得るのか疑問になります。

個々の売買手数料などはかかりませんが、預かり資産の1%を手数料としてます。

多くの従来型の証券会社は、売買手数料を主な収益源にしてます。そのため不必要に売買回数を増やすように顧客を誘導することも多いです。

一方で資産に対して手数料をもらうWealth Naviの考え方はとてもユーザーフレンドリー。

売買回数が増えても収益にならず、ユーザの資産が増えることでWealthNaviの収益増加に繋がるというのはWin-Winな関係。本来あるべき姿だと言えます。

Wealth Naviの入会方法

入会はとても簡単です。

ウェブから申し込みをすることが可能です。

マイナンバーの提出もスマホがあれば写真撮影してアップロードすることができます。

このあたりは他の証券会社と一緒ですね。

簡易書留が届いたら利用可能

申し込みをすると簡易書留が自宅に届きます。

到着後に画面にログインできるようになります。

サービス画面の紹介

運用プランの決定

初回ログイン後まずは「運用プラン」を決めます。

画面左の「運用プラン診断」をクリックしてリスク許容度を診断します。

私の場合、リスク許容度は「5」となりました。どうやらリスク志向が高いようです。

リスク許容度は自分で細かく設定し直すことも可能です。

入金をおこなう

次に入金を実施します。

wealth navi for ソニー銀行の場合、ソニー銀行の口座からすぐに入金できます。

10万円から投資が開始できます。

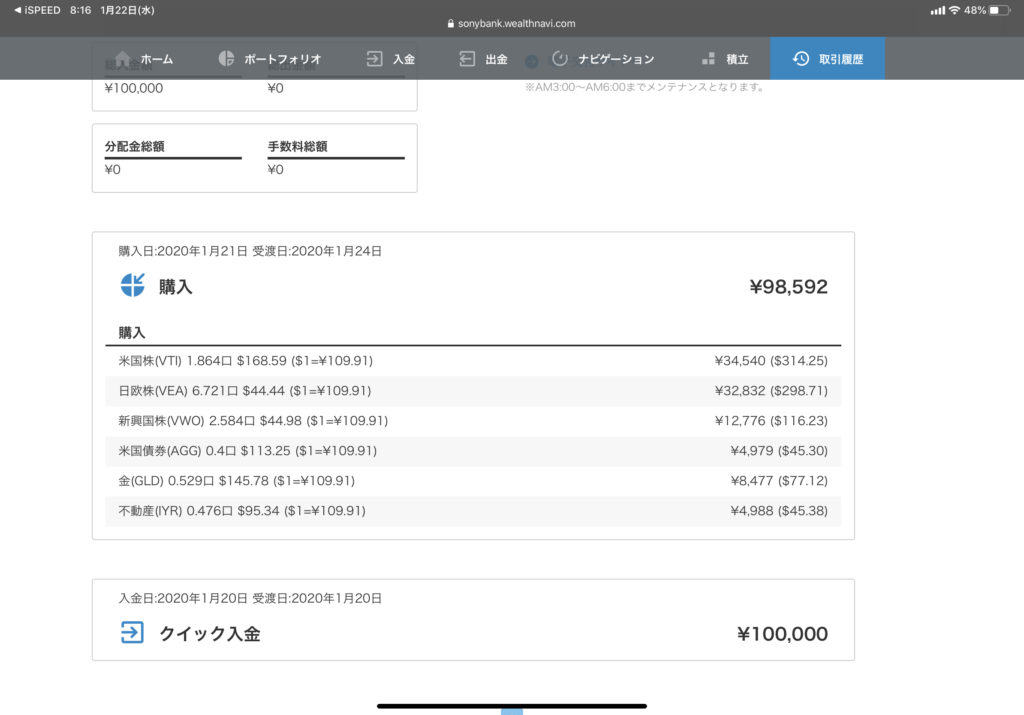

入金が完了するとロボがリスク許容度を元に購入を始めてくれてポートフォリオを形成してくれます。

リスク許容度が高いからか、欧米のアセットが多い印象ですね。

VTIの割合が多いのは、個人的には好印象。自分の投資スタイルとも合っていて自分に自信が持てました!

取引履歴でリバランスや分配金を見れる

リバランスや分配金は取引履歴に一括表示されます。

リバランスや購入はロボが自動で行いますので何もする必要ありませんね。

解約方法は?

残念ながら自分に合わなかったときに解約をしたい。ということもあると思います。

Wealth Naviの場合、口座から全額出金することで、運用を休止できます。

休止中は手数料は発生しないので、合わないと思ったらまずは全額出金するだけで簡単です。

まとめ

最後にまとめたいと思います。

- 入金すればロボが自動で銘柄を入れ替えてくれる。

- 銘柄入替や入金の手数料はかからない。

- 合わないと思ったら全額出金すれば休止扱いになる。

初めて投資を始める人にはおすすめだと思います。

Wealth Naviでロボが行う個別銘柄やリバランスのやり方を学んだ後、自分で運用をするとステップアップしていけます。

総投資時代、みなさんもちょっとずつ行なっていきましょう。